手裡沒股票,卻有最多流動性:美股代幣發行商 Ondo 的零庫存策略

#755

嗨,早!

這週末就是春節連假,台灣股市也準備休盤。對股票投資人來說,無論世界發生什麼大事,都是過完年再說。但這樣的「年假」恐怕已經所剩不多,因為全年無休的股票代幣市場已經來了。

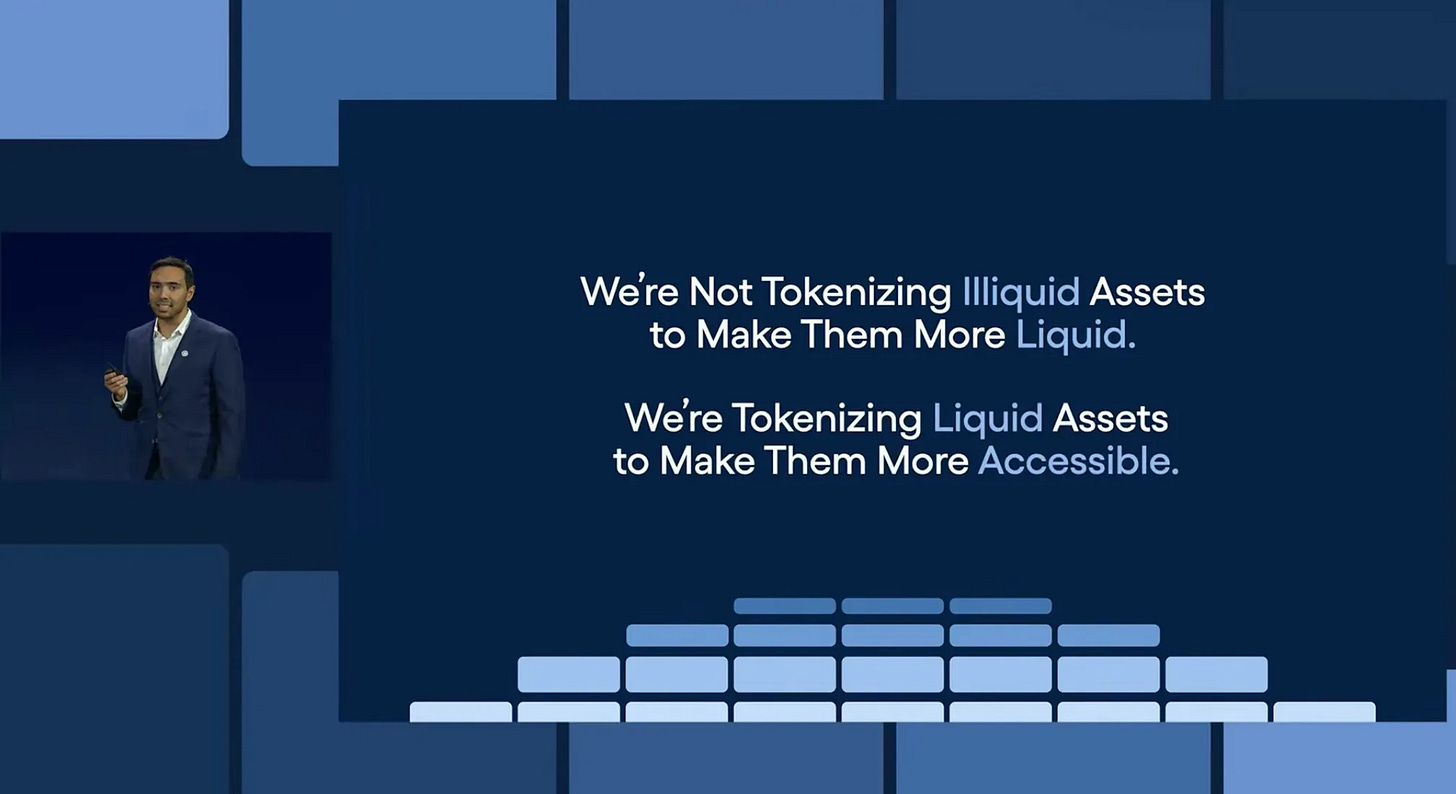

全球最大美債、美股代幣發行者 Ondo Finance 上週在紐約舉辦高峰會。Ondo 直接點名,過去 RWA(Real World Assets)把重點放在將名畫、房地產等非流動性資產代幣化,其實走錯了方向,因為 RWA 的真正潛力在於讓股票、債券這類大家本來就頻繁買賣的流動性資產,變得更容易取得。

投資美股這幾年在台灣非常熱門,大家都在開 Firstrade、嘉信或 IB 帳戶。難道還不夠簡單嗎?

投資美股的隱形成本

台灣人要投資美股,主要有兩種途徑:透過台灣券商複委託,或是直接開立海外券商帳戶。

許多專家會建議,若投資金額小、買賣頻率低,選擇複委託就好。即便手續費比較高,但能省下不少操作上的麻煩。至於海外券商帳戶,則比較適合投資金額大、交易頻繁的投資者。長期下來,能節省的交易手續費相當可觀。

但開設海外券商帳戶會有兩大隱形成本:跨境電匯費用,以及最高 40% 的遺產稅。之前我曾寫過如何透過穩定幣與 Fluidkey 錢包內建的個人美國銀行帳戶,省下 99% 的電匯手續費1。但遺產稅的影響金額更高,卻更少人討論。根據網友分享:

台灣人開美股券商,當投資的美股資產超過 6 萬美元(約 195 萬台幣),帳戶持有者過世時,就必須要繳遺產稅。美國對外國人非常嚴格。美國公民遺產稅的免稅額有一千多萬美金,但對於「非美國人(台灣人)」,免稅額只有少少的 6 萬美元。只要超過這個數字,美國國稅局就會課徵 18% ~ 40% 的遺產稅。如果你有 50 萬美金在帳戶裡,可能要先繳個 14 萬美金給美國政府,剩下的才能帶走。比繳稅更可怕的是「漫長的行政流程」。很多人誤以為「只要繳完 40% 的稅,剩下的錢就能馬上領回來」。這是巨大的誤解。對家屬來說,繳稅只是痛苦的開始,真正讓人崩潰的是後續長達 1 到 2 年的跨國行政程序。

遺產稅已經成為國內券商鼓勵投資人使用複委託的一大誘因。

像中國信託證券的複委託交易手冊中,就直接把遺產處理列為優勢之一。主打只需負擔台灣的遺產稅即可移交外國資產,不必與外國政府或海外券商來回交涉。台灣的遺產稅免稅額為 1,333 萬台幣(約 42 萬美元),比起美國的 6 萬美元高出許多。若要合法節稅,在…